- お気軽にお問い合わせください

TEL:0120-1515-21 - 来店のご予約お問い合わせ

相続と贈与…どちらが良いとは一概にはいえない

財産を後世へとつなぐ方法は「贈与」と「相続」に大別されます。生前贈与のメリットは、相続税を節税できることに加え、自分の意思で確実に資産を譲渡できることです。

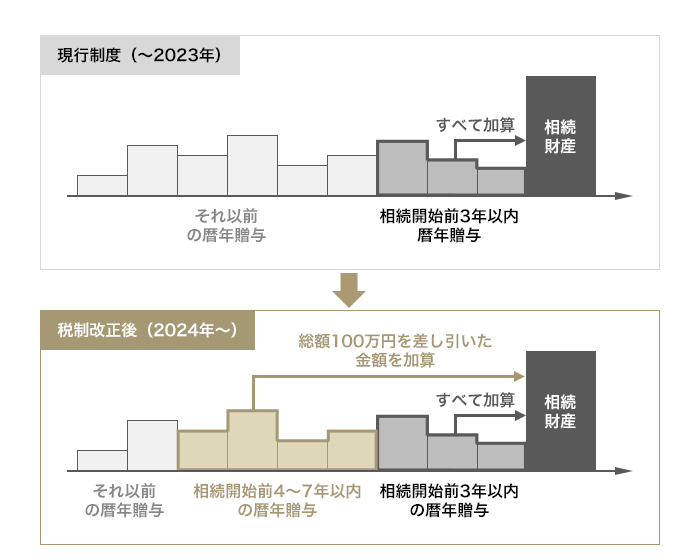

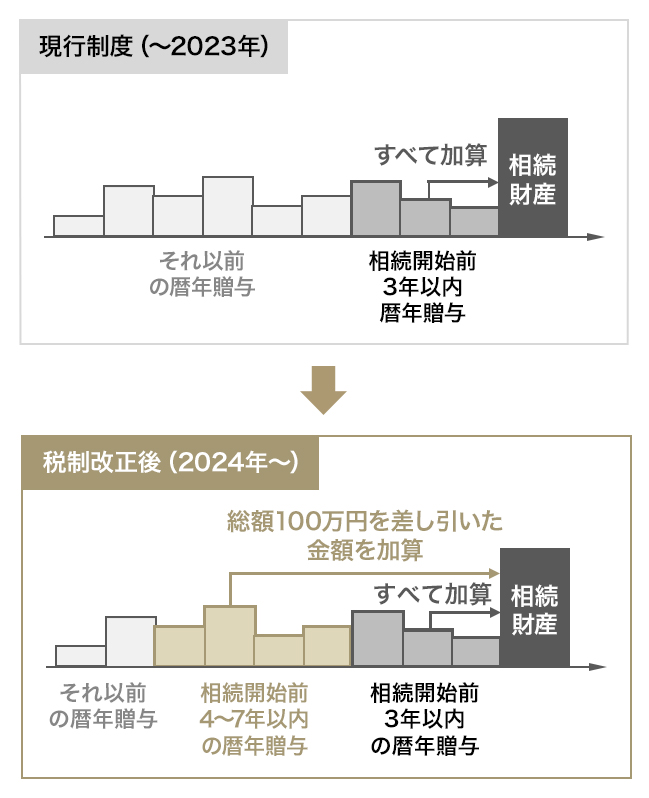

贈与税と相続税を比較すると、相続税の税率のほうが総じて低いものです。 しかし、生前、長きにわたって贈与税の年間非課税枠110万円の中で贈与を繰り返す「暦年贈与」をすることにより、相続税の節税につながります。 ただし、相続前3年間の暦年贈与は相続資産に含まれるためご注意ください。

さらに、2024年1月からはこの期間が7年間に延長します。 2024年からは、延長した加算期間の4年間に贈与された分については、全体から100万円差し引いた金額が相続財産に含まれます。

夫婦間、兄弟間、子が未成年者の場合の親から子への贈与

| 基礎控除後の 課税金額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1000万円以下 | 40% | 125万円 |

| 1500万円以下 | 45% | 175万円 |

| 3000万円以下 | 50% | 250万円 |

| 3000万円超 | 55% | 400万円 |

60歳以上の親(祖父母)が20歳以上の子(孫)への贈与

| 基礎控除後の 課税金額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1000万円以下 | 30% | 90万円 |

| 1500万円以下 | 40% | 190万円 |

| 3000万円以下 | 45% | 265万円 |

| 4500万円以下 | 50% | 415万円 |

| 4500万円超 | 55% | 640万円 |

被相続人が亡くなった際、遺産を相続人へ引き継ぐ一般的な相続

| 各相続人が 取得する金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | なし |

| 1000万円超~ 3000万円以下 | 15% | 50万円 |

| 3000万円超~ 5000万円以下 | 20% | 200万円 |

| 5000万円超~ 1億円以下 | 30% | 700万円 |

| 1億円超~ 2億円以下 | 40% | 1,700万円 |

| 2億円超~ 3億円以下 | 45% | 2,700万円 |

| 3億円超~ 6億円以下 | 50% | 4,200万円 |

| 6億円超~ | 55% | 7,200万円 |

不動産は相続評価を下げることができるとされていますが、評価は常に変動しているため、現金で所有している場合と比較して逆に評価が上がってしまう可能性もあります。

税制もしばしば改正されていることから、相続対策や生前贈与はできるときにしておくことをおすすめします。

弊社では、いつ・誰に・どうやって・どの資産を譲渡するかに応じた税額シミュレーションをさせていただくことができます。

贈与した場合、相続した場合、贈与の時期などを比較し、大切な資産をご自身やご家族にとって最も良い方法で繋ぎましょう。

相続、節税、生前対策に関する素朴な疑問、

どんなことでもお気軽にご相談ください!

メールでのご相談・ご来店のご予約はこちら

営業時間 10:00~18:00 定休日 毎週火曜日・水曜日